Финансовую состоятельность потенциальных заемщиков предложили устанавливать по их расходам. Таким образом банки хотят усовершенствовать механизм расчета предельной долговой нагрузки (ПДН). Этот предел финансовые организации обязаны высчитывать с 1 октября для всех кредитующихся. Если выясняется, что за новый кредит заемщик вынужден будут отдавать больше половины годового дохода — ссуду не дадут. Конечно, в расчетах учитываются только официальные получки, а тем, кто получает зарплату «по-черному» кредит не светит. Крупные банки намерены добиться разрешения рассчитывать ПДН по информации о платежах и расходах клиента. Если расходы превысят доходы — это будет поводом выдать займ, но и может вызвать вопросы, если не у банков, то у налоговых органов. Эксперты опасаются, что движением по средств на счетах могут заинтересоваться финансовые власти, чтобы нырнуть в теневой рынок в охоте за скрытыми доходами граждан.

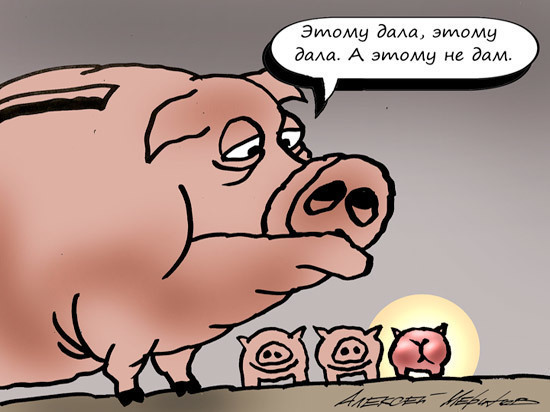

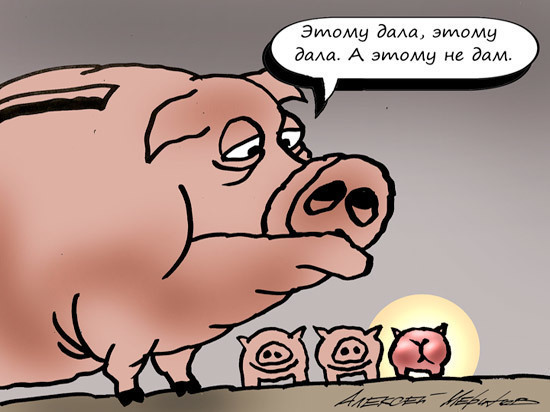

Алексей Меринов. Свежие картинки в нашем инстаграм

Новым подходом к расчету предельной долговой нагрузки интересуются 15 российских банков. Проект, который позволит банкам оценивать доход клиентов на основе информации об их транзацкиях, как стало известно СМИ, разрабатывает бюро кредитный историй «Эквифакс».

Сейчас предельную нагрузку банки должны рассчитывать при выдаче необеспеченных ссуд на сумму свыше 10 тыс рублей. Чтобы проверить материальную состоятельность клиента, кредиторы запрашивают справки 2-НДФЛ от работодателя, где отражены зарплаты и премии, а также декларации об уплаченных налогах для индивидуальных предпринимателей. При этом банки могут пойти дальше и запросить информацию в Пенсионном фонде и Федеральной налоговой службе. По результатам проверки, финансовая организация принимает решение о выдаче кредита: чем выше показатель предельной нагрузки, тем больше рисков на свой капитал получает банк. Продавившему нововведение Банку России это нужно, чтобы отбить у «подопечных» охоту работать с закредитованными клиентами, тем самым снизить долю проблемных финансовых организаций и предотвратить раздувание долгового пузыря.

Правда, банки совсем не рады такой заботе ЦБ. Еще на этапе разработки механизма расчета ПДН, они добивались, чтобы обязательство распространилось для кредитов от 100 тыс рублей. Однако регулятор настоял на сумме в десять раз меньше. Вполне закономерно, что теперь ростовщики ищут лазейки, чтобы увеличить число потенциальных заемщиков.

«Кредитование — одно из главных направлений деятельности банков. Поэтому банки с одной стороны заинтересованы в максимально корректной и достоверной оценке платежеспособности заемщика, с другой стороны, теперь банки не могут сами решать, брать проблемного заемщика с учетом рисков или нет. Конечно, финансовым организациям нужно, чтобы на рынке появились дополнительные возможности оценки платежеспособности заемщиков», — объяснил директор по работе с клиентами «БКС Премьер» Николай Соколов.

Хотя есть еще выгодополучатели от идеи учитывать расходы в предельной нагрузке — это бюро кредитных историй и платежные системы. Разработчики нововведения наметили способ обмена данными о тратах потенциального заемщика. С согласия клиента кредитор будет делать запрос в бюро кредитных историй и получать оценку расходов по картам. Бюро эти данные будет получать от платежных систем, которые ведут учет всех трат. Банкам эти данные будут передаваться в зашифрованном виде, чтобы избежать утечки. Как обещают разработчики, информация от транзакциях не попадет в чужие руки и будет доступна только кредиторам. То, что банки будут получать согласие клиента на запрос данных, обнадеживает. Но едва ли человек, остро нуждающийся в деньгах, будет думать о последствиях своего согласия. В зоне риска окажутся те, чьи доходы по какой-то причине не видны государству. Летом активно муссировалась информация о том, что налоговые органы получат доступ к движению средств на счетах россиян. В налоговой службе опасения развеяли, заявив, что никаких штрафов и начисления налогов на средства, поступившие «неофициально», не будет. Вроде бы угроза миновала, но осадочек остался.

«Наверное, именно желание государства знать все о доходах своих граждан и является главным соблазном для Банка России при решении вопроса об изменении текущих методик расчета ПДН. Однако в нынешней ситуации, когда риски закредитованности граждан еще очень высоки, регулятор едва ли пойдет на поводу у коммерческих банков и отложит их идею в ящик, — предположил главный аналитик Центра аналитики и финансовых технологий Антон Быков, — Но почти нет сомнений, что к идее вернутся, когда уровень закредитованности вернется к безопасному значению. А российские банки за это время, совместно с платежными системами и бюро кредитных историй, доведут эту систему «до ума». Потом в удобный с политической и экономической точки зрения момент, к системе можно подключить и налоговые органы со всеми вытекающими для россиян последствиями».